Управленческий учёт (дисциплина)/Лекция 10

Бюджетный регламент

Ниже представлен шаблон для составления Стандарта Бюджетного регламента на предприятии.

Бюджетный регламент — установленный на предприятии порядок составления, представления, согласования, консолидации, оперативного контроля и оценки исполнения (проведения план-фактного анализа) бюджетов различных видов и уровней, составными элементами которыми являются[1]:

- бюджетный период (разбивка отдельных бюджетных периодов на подпериоды);

- бюджетный цикл (шаг финансового планирования) — период, по истечении которого составляются отчеты об исполнении бюджетов и корректируются бюджеты на оставшуюся часть бюджетного периода;

- стадии бюджетного цикла — периоды разработки, корректировки бюджетов, системы внутреннего оперативного контроля и оценки исполнения бюджета; сравнение плановых показателей с бюджетными показателями; сроки (график) и порядок составления отчетов об исполнении бюджетов структурными подразделениями (ЦФО), проведения план-фактного анализа, составления скорректированных бюджетов, их последующего согласования, представления, консолидации и утверждения;

- функции и задачи, которые предстоит выполнить в процессе бюджетирования (по составлению, согласованию, консолидации и т.д.);

- сроки (график) и порядок выполнения отдельных функций и задач при разработке, согласовании, представлении, консолидации и утверждении бюджетов различных уровней;

- состав и соподчиненность (организационная структура управления) ответственных исполнителей за конкретные функции и задачи по стадиям бюджетного цикла, включая структурные подразделения (должностные лица), отвечающие за составление, согласование и обработку бюджетов;

- мероприятия обеспечения соблюдения бюджетного регламента, меры поощрения и принуждения ответственных исполнителей выполнять функции и задачи, которые на них были возложены.

Бюджетный регламент определяет основные принципы и процедуры бюджетного процесса на предприятии/группы предприятий. Основной целью бюджетного регламента является создание технологии планирования, прогнозирования, составления бюджета, учета и анализа финансовых результатов деятельности бизнес-единиц предприятия/группы предприятий и включение созданного инструмента в общий контур управления. Бюджетный регламент вводится в действие во всех бизнес-единицах с определенный даты и отменяет действие всех предшествующих документов, регламентирующих процесс бюджетирования на предприятии/группы предприятий. Изменения в бюджетный регламент вносятся только по решению генерального директора. Бюджетный регламент устанавливает, что все бюджеты и отчеты об их исполнении бизнес-единиц, являющихся резидентами, формируются в соответствии с российскими стандартами бухгалтерского учёта (РСБУ), бюджеты и отчеты об их исполнении бизнес-единиц – нерезидентов формируются в соответствии с международными стандартами финансовой отчетности (МСФО). На основе настоящего регламента бизнес-единицы разрабатывают внутренний регламент осуществления бюджетного процесса.

Бюджетный регламент определяет следующие основные механизмы процесса бюджетирования:

- взаимодействие участников бюджетного процесса;

- ответственность за разработку бюджетов и отчетов об исполнении бюджета и соблюдение графика предоставления бюджета;

- правила и процедуры формирования и утверждения бюджета бизнес-единицы;

- правила и процедуры формирования и рассмотрения отчетов об исполнении бюджета бизнес-единицы.

На основе бюджетного регламента финансово-экономической службой (Управление бюджетирования и экономического анализа) разрабатывает специальный регламент бюджетного процесса центрального офиса предприятия.

В Бюджетном регламенте одного из машиностроительных холдингов бюджет – это расчетная балансовая модель системных показателей финансово-экономического планирования деятельности бизнес-единиц предприятия, выраженная в натуральных и стоимостных единицах. Бюджет является инструментом для управления доходами, расходами и ликвидностью бизнес-единицы. Отчет об исполнении бюджета – это фактические показатели деятельности бизнес-единицы за соответствующий бюджетный период. Бюджетный период — это календарный период, на который разрабатывается бюджет, отслеживается его исполнение и анализируются причины отклонения фактических показателей деятельности бизнес-единицы от плановых. Бюджетный период подразделяется: на долгосрочный – календарный год, начинающийся 01 января и заканчивающийся 31 декабря; среднесрочный – календарный квартал; краткосрочный – календарный месяц. Основным бюджетным периодом на предприятии является календарный год. Планирование на период более года осуществляется в рамках формирования стратегий развития бизнес-единиц и не является предметом бюджетного регламента.

Бюджетный процесс

Бюджетный процесс — совокупность мероприятий, направленных на формирование и утверждение бюджетов бизнес-единиц, формирование отчетов об исполнении бюджета и анализ отклонений фактических показателей деятельности от их плановых значений. Цели бюджетного процесса:

- ориентация деятельности бизнес-единицы на достижение стратегических целевых показателей;

- поддержка процесса принятия управленческих решений на основе анализа отклонений фактических результатов деятельности бизнес-единицы и его финансового состояния от планируемых на этапе создания годового бюджета;

- укрепление финансовой дисциплины и согласование целей бизнес-единиц с целями группы предприятий в целом.

Принципами бюджетного процесса являются:

- принцип согласованности целей — требует согласования действий различных субъектов бюджетного процесса;

- принцип приоритетности — требует использования дефицитных средств в более выгодном направлении;

- принцип причинности — предполагает, что каждый субъект бюджетного процесса должен планировать и отвечать только за те величины, на которые она может оказывать влияние;

- принцип ответственности — предусматривает передачу каждому субъекту бюджетного процесса ответственности за исполнение своего бюджета;

- принцип своевременности — предусматривает своевременную подготовку и рассмотрение бюджета и отчетов о его исполнении.

Бюджетный процесс основывается на следующих основных инструментах:

- основные бюджеты — финансовые бюджеты:

- «Бюджет доходов и расходов» (БДР) — документ, отражающий информацию о планируемых объемах реализации продукции, работ и услуг, величине производственной себестоимости, уровне коммерческих и управленческих расходов бизнес-единицы, а также величине прибыли (убытка) бизнес-единицы;

- «Бюджет движения денежных средств» (БДДС) — инструмент прогнозирования платежеспособности и денежных потоков, возникающих в процессе хозяйствования бизнес-единиц;

- «Прогнозный баланс» (ББЛ) — документ, отражающий информацию о состоянии активов, обязательств и величине собственного капитала бизнес-единицы, которые необходимо достигнуть в планируемом периоде;

- «Свод финансово–аналитических показателей» — документ, отражающий информацию об основных относительных показателях финансово-экономической устойчивости бизнес-единиц;

- «Свод источников финансирования на поддержание и развитие деятельности по плану» — документ, отражающий информацию о структуре источников обеспечивающих развитие деятельности бизнес-единиц;

- операционные бюджеты — бюджеты, используемые при формировании основных бюджетов, как инструмент прогнозирования величины продаж (Бюджет продаж), структурированных расходов на производство и реализацию продукции (Бюджет расходов), движения активов, а также налоговых расходов (Бюджет налоговых отчислений);

- вспомогательные бюджеты — бюджеты, используемые для оценки денежных потоков, финансовых вложений и долговой позиции бизнес-единиц, а также для консолидации основных бюджетов.

Бюджетные отчёты

Генеральный директор распространяет среди руководителей Бюджетный регламент с подробным описанием графика, политики и контрольных показателей для бюджета на следующий год. Обычно на финансовую службу возлагается ответственность за сбор и консолидацию бюджетной информации: инструкции по составлению, формы и графики. Формы бюджета должны быть простыми и удобными для исполнения. Бюджетный комитет рассматривает точность бюджетных цифр, достоверность информации, на которой основаны сметы, бюджетную интеграцию, достоверность исходных данных, бюджетные предположения и достижимость бюджетных целей. Выгода, получаемая от бюджетных отчётов, должна оправдывать их стоимость формирования[2].

- Виды бюджетных отчётов (reports)

На основании операционных и финансовых бюджетов можно разработать следующие виды бюджетной отчётности[2]:

- сметы отделов — бюджеты ЦФО, которые составляются для каждого отдела, проекта, программы, крупного мероприятия, а затем сводятся в единый генеральный бюджет (мастер бюджет);

- долгосрочные отчёты — «Аналитические записки», которые составляются для предприятия в целом или для отдельных областей и используются для планирования, контроля и информации, а также в качестве приложения к аудиторскому заключению (в качестве экспертной оценки руководителями предприятия текущей и прогнозируемой ситуации), или в форме бухгалтерских справок;

- краткосрочные отчёты — «Сводки» еженедельные, регулярные отчёты о планировании, которые рассматривают компанию в целом, каждое подразделение, каждый отдел и каждый центр ответственности и могут содержать информацию о доходах, движении денежных средств, чистых активах и капитальных затратах, обычно предоставляются к еженедельному совещанию, производственной планёрке с указанием процента выполнения бюджета;

- специальные исследования — «Докладные записки», которые могут проводиться в отношении проблемных сегментов, и могут касаться линий продуктов или услуг, видов деятельности или функций, географических районов, работы продавцов и складирования;

- контрольные отчёты — «Служебные записки», которые концентрируются на эффективности работы и областях, нуждающихся в улучшении, где бюджет и фактические показатели сравниваются по продуктам, услугам, территории и рабочей силе, обычно указывается процент выполнения KPI в рамках текущего бюджета;

- информационные отчёты — «Сводки» по АФХД, которые помогают в планировании и разработке политики, изучают динамику прибыли, прибыли по продуктам или услугам, прибыли по территориям и прибыли по клиентам, могут быть выражены в долларах, процентах или соотношениях, показаны области роста или сокращения, обычно являются основанием для составления пресс-релизов, доклада первых лиц предприятия на совещаниях различных уровней;

- отчёты для высшего руководства — «Отчёты» с исчерпывающими описательными сводками общих корпоративных операций, специальных мероприятий, представляющие интерес для высшего руководства, обычно в форме отчётов по командировкам, по проведённым выставкам и другим мероприятиям;

- отчёты для среднего звена — «Сводки», которые включают в себя обобщенные данные и информацию об ежедневных операциях, обычно в форме коротких электронных сообщений или SMS, формируемых из базы данных, с указанием контрольных натуральных показателей за день, за неделю, за декаду, за месяц;

- доклады по брифингу — «Служебные записки» и «Протоколы заседаний», которые представляют собой краткий отчёт заседаний бюджетного комитета;

- управленческие отчёты для низшего звена — «Распоряжения» руководства, которые обычно касаются ежедневных операций по координации и контролю бюджетного регламента;

- отчёты об исключительных ситуациях — «Объяснительные записки», которые раскрывают какие-либо проблемы, информируют руководителей о критических зонах и о прогрессе, достигнутом в выполнении бюджетов, и сообщаются о том, что пошло не так.

В целом бюджетные отчёты зависят от требований ситуации и пользователя, частота представления которых уменьшается по мере того, как повышается уровень ответственности, и обычно содержат[2]:

- тенденции на протяжении ряда лет;

- сравнение с отраслевыми нормами;

- сопоставление фактических данных с бюджетом и с объяснением ответственных лиц за отклонения.

Каждый отчёт должен начинаться с краткого изложения, сопровождаться подробной информацией, быть понятен. Акцент должен быть сделан на ясности, а не на сложности. Отчёты должны быть логически организованы, актуальны, лаконичны, обновляться на периодической основе, могут содержать графики, пояснения, таблицы, рекомендации, освещать проблемные области[2].

Отчёты могут быть следующих типов[2]:

- периодические отчёты, которые готовятся через регулярные промежутки времени (раз в полгода, ежеквартально, ежемесячно, еженедельно, ежедневно), в них сопоставляются бюджетные и фактические показатели, являются источником информации для контроля;

- предварительные отчёты, в которых часть информации сообщается до того, как все данные будут доступны для периодического отчёта, а задержка в представлении этой информации может привести к нежелательным последствиям. Срочные отчёты предоставляются в случае необычных происшествий, о которых необходимо немедленно сообщить руководству;

- специальные отчёты, которые готовятся в связи с возникновением специфических, проблемных ситуаций или при наличии негативной тенденции (например, если затраты продолжают расти, даже несмотря на то, что была реализована программа снижения затрат).

Бюджетные отчёты могут содержать следующую дополнительную информацию в зависимости от необходимости[2]:

- процент использования производственных мощностей;

- изменения в маркетинге и дистрибуции;

- изменение цены продажи;

- средняя продажная цена;

- объём продаж и произведённые единицы продукции;

- затраты на дистрибуцию по отношению к продажам;

- влияние на продажи от внедрения новых продуктов, отказа от какого-либо продукта или выхода на рынок новые линии продукции;

- изменение количества сотрудников и отработанных человеко-часов;

Для каждого центра ответственности от самого низкого уровня до самого высокого должен быть подготовлен «Отчёт о результатах деятельности», в котором указываются были ли цели достигнуты, оценивается эффективность[2].

Отчёт об исполнении бюджета, который используется руководством для оценки того, в какой степени операционные менеджеры выполняют свой бюджет, составляется по графику, содержит информацию в разбивке по департаментам за текущий год и за текущий период. В нём указывается[2]:

- счёт затрат;

- плановые показатели;

- фактические показатели;

- отклонения и причины.

Бюджетное руководство

Руководство по составлению бюджета описывает, как должен быть подготовлен бюджет и представляет собой календарь планирования и бюджетные графики. На основании инструкции по распределению по отделам предприятия, последние формируют свои расписания для подготовки собственных бюджетов. Руководство по составлению бюджета связывает учётную политику для цели управленческого учета с процедурой подготовки бюджета, перечисляет мероприятия и правила, которым следует следовать при подготовке бюджета. В нём рассказывается, как бюджет должен использоваться менеджерами и кто отвечает за различные элементы бюджетного процесса: подготовку, представление, отчётность, оценку и утверждение. Руководство по составлению бюджета содержит список должностей (не фамилии сотрудников, чтобы избежать ненужного обновления), блок-схему для подготовки бюджета, обеспечивает этапы составления бюджета и помогает в сотрудничестве и координации, процедуру для пересмотра бюджета с учетом меняющихся условий и целей. Руководство по составлению бюджета предусматривает полномочия, ответственность и обязанности; способствует стандартизации; документирование процедур; упрощает процесс; обеспечивает коммуникацию; отвечает на вопросы пользователей, усиливает надзор и способствует обучению[2].

Руководство по составлению бюджета включает в себя[2]:

- стандартизированные формы, списки и отчёты;

- инструкции;

- формат и охват отчётов об исполнении бюджета;

- административные детали;

- последующие процедуры.

Руководители операционных отделов должны внести свой вклад в подготовку данного руководства, так как на предприятии могут существовать операционные проблемы и ограничения, на которые необходимо обратить внимание[2].

Руководство по составлению бюджета содержит[2]:

- бюджетные цели, задачи, процедуры, руководящие принципы и политика;

- желаемые достижения;

- описание данных;

- обязанности персонала (кто должен готовить, рассматривать, утверждать и пересматривать бюджет);

- кто обладает полномочиями и несет ответственность за бюджетные статьи (с указанием руководитель или подчиненный, который будет выполнять эту деятельность)

- требования к утверждению;

- кто должен оценивать разницу между бюджетными и фактическими показателями;

- стоит ли принимать корректирующие меры и когда;

- бюджетное расписание;

- иллюстративные формы, списки и отчёты;

- глоссарий терминологии;

- инструкции по выполнению бюджетных мероприятий;

- использование бюджетной информации;

- политики для изменения бюджета и обновления календаря;

- коммуникация между высшим руководством и подчиненными;

- координация между департаментами бюджета;

- пояснительные сноски.

Формат руководства должен способствовать повышению его ясности и лаконичности. Он должен быть легко понятен, поэтому он не должен содержать сложных терминов или написан техническим языком. Он должен быть организован логически и упорядоченно с удобным для пользователя индексом, обновляться по мере необходимости, выглядеть профессионально в дизайне, цвете, размере печати, чтобы его серьезно воспринимают пользователи. Руководство по составлению бюджета даёт упрощение и стандартизацию бюджетных процедур, выступает в качестве ориентира и обеспечивает организованный подход к бюджетному процессу, обеспечивает согласованность между отделами, даёт рекомендации по описанию должностных обязанностей новым сотрудникам и помогает текущим сотрудникам адаптироваться к новым должностям при переводе или повышении по службе. Данное руководство помогает сотрудникам обеспечить непрерывность выполнения своей работы[2].

Бюджетный календарь

Календарь бюджетного планирования — это график мероприятий по разработке и принятию бюджета, включающий в себя перечень дат, указывающих, когда конкретные плановые сведения должны быть предоставлены каждым отделом другим лицам. Бюджетный календарь должен быть подготовлен с учётом сроков выполнения каждого аспекта или операции бюджета. Операционным менеджерам должен быть предоставлен график представления их бюджетов, чтобы общий бюджет предприятия мог быть подготовлен вовремя. Необходимо соблюдать график сроков сдачи документов и отчётов. Следует также указать даты рассмотрения и утверждения. Сроки выполнения графика должны быть реалистичными и достижимыми. Предприятие может начать бюджетный процесс с выпуска календаря подготовки бюджета, который состоит из общего обзора каждого последовательного этапа процесса составления бюджета. К нему будет прилагаться график, в котором будет реализован процесс составления бюджета с указанием сроков, ответственных сотрудников и тех, кто будет получать эту информацию. План содержит структуру бюджетного процесса и общие цели[2].

Принципы формирования бюджета

Формирование бюджета предприятия (в том числе предприятия, находящегося в структуре холдинга) основано на следующих принципах:

- Принцип единства — это единство бюджетного регламента, принципов организации и функционирования процесса бюджетирования, форм бюджетной документации и бюджетной отчетности, бюджетной классификации, мер дисциплинарного воздействия за нарушение бюджетного процесса, единый порядок установления и исполнения расходных обязательств, формирования доходов и осуществления расходов бюджетов, ведения бюджетного учета и составления бюджетной отчетности, единство порядка исполнения бюджета.

- Принцип разграничения — это закрепление в соответствии с бюджетным регламентом доходов, расходов и источников финансирования бюджета, а также определение полномочий исполнительного органа (в том числе предприятия, находящегося в структуре холдинга) по формированию доходов бюджетов, источников финансирования бюджета и установлению и исполнению расходных обязательств.

- Принцип самостоятельности — право и обязанность исполнительного органа общества (в том числе предприятия, находящегося в структуре холдинга) самостоятельно обеспечивать сбалансированность бюджета, эффективность использования денежных средств; самостоятельно осуществлять бюджетный процесс, право самостоятельно распоряжаться в соответствии с бюджетным регламентом поступающими доходами и расходованием денежных средств; право предоставление трансфертов хозяйствующим подразделениям (в том числе другим предприятиям, находящихся в структуре холдинга) в соответствии с бюджетным регламентом; недопустимость установления расходных обязательств и превышения бюджетных лимитов вне рамках бюджетного регламента; недопустимость расходования денежных средств по статьям, подлежащих исполнению за счет определённых источников поступления денежных средств вне рамках бюджетного регламента; недопустимость введения в действие в течение текущего финансового года исполнительными органами общества изменений бюджета, приводящих к увеличению расходов и (или) снижению доходов бюджета без внесения изменений соответствующих статей, предусматривающих балансировку бюджета (увеличения доходов и снижения расходов по другими статьям); недопустимость изъятия дополнительных доходов, экономии по расходам бюджетов, полученных в результате эффективного исполнения бюджетов вне рамках бюджетного регламента.

- Принцип равенства — это определение бюджетных полномочий исполнительного органа общества (в том числе предприятия, находящегося в структуре холдинга), установление и исполнение расходных обязательств, формирование доходной части бюджетов, определение объема, форм и порядка предоставления трансфертов между хозяйствующими подразделениями (в том числе между предприятиями холдинга) в соответствии с едиными принципами и требованиями бюджетного регламента.

- Принцип полноты — все доходы, расходы и источники финансирования бюджета в обязательном порядке и в полном объеме отражаются в соответствующих бюджетах.

- Принцип сбалансированности бюджета — объём расходов должен соответствовать сумме доходов и поступлений источников финансирования бюджета, уменьшенных на суммы выплат из бюджета, связанных с источниками финансирования бюджета и изменением остатков на счетах по учету средств бюджетов. При составлении, утверждении и исполнении бюджета исполнительные органы общества должны исходить из недопущения создания дефицита бюджета.

- Принцип эффективности — при составлении и исполнении бюджетов участники бюджетного процесса в рамках установленных им бюджетных полномочий должны исходить из необходимости достижения заданных результатов с использованием наименьшего объема средств (экономности) и (или) достижения наилучшего результата с использованием определенного бюджетом объема средств (результативности).

- Принцип общего покрытия расходов бюджетов — все обязательства общества должны быть выполнены, а значит расходы бюджета не могут быть увязаны с определенными доходами бюджета и источниками финансирования бюджета, если иное не предусмотрено бюджетным регламентом.

- Принцип прозрачности (открытости) — обязательное доведение до сведения всех сотрудников предприятия утвержденных бюджетов и отчетов об их исполнении, при этом полнота представления информации о ходе исполнения бюджетов, а также доступность иных сведений о бюджетах определяется по решению исполнительного органа общества; обязательная открытость общества перед третьими лицами (инвесторами, кредитными организациями, государственными органами власти, иногда перед средствами массовой информации) проектов бюджетов, процедур рассмотрения и принятия решений по проектам бюджетов, в том числе по вопросам, вызывающим разногласия либо внутри предприятия, либо с исполнительными органами государственной власти (местной администрацией); обеспечение доступа к информации об утвержденных бюджетах на официальном сайте предприятия, при этом полнота представления информации определяется по решению исполнительного органа общества; стабильность и (или) преемственность бюджетной классификации, а также обеспечение сопоставимости показателей бюджета отчетного, текущего и очередного финансового года (очередного финансового года и планового периода).

- Принцип достоверности — надежность экономических показателей прогноза и реалистичность расчёта доходов и расходов бюджета.

- Принцип целевого характера бюджетных средств — утверждённые лимиты бюджетных обязательств доводятся до ответственных исполнителей бюджетных средств на предприятии с указанием цели их использования.

- Принцип подведомственности расходов бюджетов — ответственные исполнители бюджетных средств на предприятии (получатели бюджетных средств) вправе распределять утвержденные лимиты бюджетных обязательств только по бюджетным статьям, которые закреплены за ними.

- Принцип единства кассы — зачисление всех поступлений и осуществление всех выплат с единого счета, за исключением операций по исполнению бюджетов, осуществляемых в соответствии с бюджетным регламентом.

Устойчивость бюджета

Устойчивость бюджета — состояние бюджета, при котором обеспечивается нормальное функционирование экономического агента, реализация всех закрепленных за ним полномочий на основе полного и своевременного финансирования предусмотренных по бюджету расходов, включая погашение и обслуживание долга. Устойчивость бюджета позволяет судить о прочности финансовой основы деятельности экономического агента[3].

- Финансовая устойчивость vs бюджетная устойчивость

Финансовая устойчивость — это определенное состояние счетов предприятия, гарантирующее его постоянную платёжеспособность.

Понятие бюджетная устойчивость соответствует понятию финансовой устойчивости для хозяйствующего субъекта в части общих принципов[3]:

- полное покрытие текущих расходов;

- эффективность и экономность расходования средств;

- обязательность осуществления инвестиционных вложений;

- страхование непредвиденных расходов и рисков.

Но понятия различаются по своему характеру, содержанию принципов, факторам, влияющим на величину устойчивости и другого[3].

- Методы оценки устойчивости бюджета

Устойчивость бюджета может быть определена по любому уровню бюджета: от высшего до низового. При этом чем более длителен период расчета устойчивого состояния, тем более точной является оценка того, насколько эффективно и рационально осуществляется деятельность по реализации своих полномочий и обеспечению развития экономического агента. Для определения количественных и качественных характеристик устойчивости бюджета используются расчетно-аналитические методы[3]:

- метод коэффициентов;

- метод экспертных оценок.

Количественные характеристики (числовые показатели) показывают финансовое положение экономического агента за определённый период при данном состоянии экономики. Качественные характеристики выявляют способность экономического агента приспосабливаться к изменениям во внешней экономической среде, добиваться мобилизации дополнительных финансовых ресурсов в бюджет, позволяют проводить сравнение с другими экономическими агентами[3].

Устойчивость бюджета оценивается следующими характеристиками и показателями[3]:

- сбалансированность бюджета (обеспеченность балансом между доходами и расходами, достигнутыми не только в пределах года, но и внутри него (по кварталам, месяцам, декадам, неделям)) — величины внутригодовых кассовых разрывов не только в границах одного бюджетного года, но и для будущих периодов;

- платёжеспособность (способность полно и своевременно отвечать по своим обязательствам);

- денежный характер расчетов;

- бюджетная самостоятельность (способность экономического агента самому мобилизовать финансовые ресурсы в бюджет, не прибегая к финансовой помощи) — соотношение собственных доходов бюджета и его расходов;

- эффективность расходования бюджетных средств;

- размер и структура долга;

- качество бюджетного управления;

- и другое.

- Анализ устойчивости бюджета

Устойчивость бюджета позволяет[3]:

- оценить финансово-экономическое положение экономических агентов и на этой основе строить им обоснованную бюджетную политику;

- оценить инвесторам риск вложений капитала в хозяйственную деятельность экономических агентов;

- учитывать в процессе вынесения решения о несостоятельности экономического агента и принятия мер ответственности.

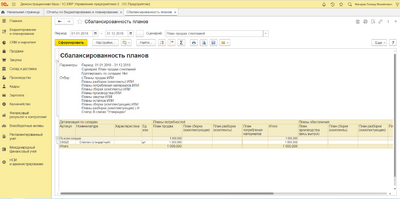

Сбалансированность бюджета

Сбалансированность бюджета — это принцип формирования и исполнения бюджета, состоящий в количественном соответствии (равновесии) расходов источникам их финансирования. Является основой для проверки бюджета — CHECK. Если check не бьётся, то бюджет не принимается. Принцип, при котором достигается равенство между суммарной величиной бюджетных поступлений (доходов бюджета) и объёмом производимых расходов. Соответственно, отсутствие бюджетного равновесия порождает несбалансированность[4]:

- когда бюджетные расходы превышают бюджетные поступления (образуется дефицит бюджета), а значит бюджет в принципе не исполним;

- когда бюджетные поступления превышают бюджетные расходы (образуется профицит бюджета), а значит снижается общая эффективность использования бюджетных средств.

Ряд экономистов определяют составление сбалансированного бюджета как процесс поиска оптимального соотношения между различными финансовыми показателями, которые управляются с помощью изменений характеристик операционных бюджетов. Не только с помощью показателя рентабельности или величиной денежного потока: первое грозит кассовыми разрывами и постоянным дефицитом денежных средств, второе — отсутствием реальной прибыли при видимом наличии свободных денежных средств[5].

Некоторые экономисты определяют сбалансированный бюджет как бюджет, в котором общие расходы равны общим доходам[6].

- Критерии балансировки бюджета

Сбалансированный бюджет обладает следующими характеристиками[5]:

- бюджет движения денежных средств является бездефицитным (приход покрывает расход, инвестиционные расходы погашаются кредитами и займами, обеспечивается резерв ликвидности (на покрытие незапланированных платежей и на случай непредвиденных задержек в поступлениях));

- рентабельность собственного капитала удовлетворяет требованиям собственников;

- финансовые показатели соответствуют целям предприятия.

- Инструменты балансировки

В качестве основных инструментов балансировки бюджета используются[5]:

Матрица Мобли

Проанализируем один из основных инструментов балансировки бюджета — матрицу Мобли.

Матрица Мобли (матрица IBM) — это инструмент контроля за движением денежных средств на предприятии, составленный на основе финансовой отчетности[7]; финансовый анализ с использованием визуальных представлений о взаимодействии между связанными частями бухгалтерских данных[8]; сводный документ, в котором бухгалтерский баланс предприятия увязывается с отчетом о прибылях и убытках и отчетом о движении денежных средств, а в качестве компенсатора выступает регулирующий столбец, причём эти формы отчетности изображаются вертикально[9]; комплексный финансовый бюджет представляет собой совокупность строк и столбцов, в которой числовые данные связаны между собой как по горизонтали, так и по вертикали[10].

Расчёт матрицы

Матрица Мобли состоит из таблицы. По вертикали таблицы отображаются 5 столбцов:

- столбец 1. Бухгалтерский баланс на начало периода;

- столбец 2. Регулирующий столбец, где показаны операции, которые влияют на изменение балансовых счетов, но при этом не приводят к получению доходов и расходов, не связаны с движением денежных средств;

- столбец 3. Отчет о прибылях и убытках;

- столбец 4. Отчет о движении денежных средств;

- столбец 5. Бухгалтерский баланс на конец периода

- Итоговый результат от арифметического действия (1 + 2 + 3 - 4 = 5).

В результате расчёта получается таблица, в котором бухгалтерский баланс увязывается и с отчетом о прибылях и убытках, и с отчетом о движении денежных средств, а в качестве компенсатора выступает регулирующий столбец. Видны общие элементы: статьи разных бюджетов и суммы по данным отчётам.

Итоговые суммы должны сходиться по всем столбцам матрицы. Сумма активов должна быть равна сумме пассивов.

Таблица 1. Матрица Мобли и формирование сбалансированного бюджета

(1 + 2 + 3 - 4 = 5)

| Статьи баланса | Сумма по балансу на 01.01 |

Регулирование абсолютного отклонения по статье баланса |

БДР | БДДС | Сумма по балансу на 31.12 |

|---|---|---|---|---|---|

| Денежные средства | a1 | z1 | y1 | (f1) | d1=Σ(a1+z1+y1-f1) |

| Дебиторская задолженность покупателей | a2 | z2 | y2 | f2 | d2=Σ(a2+z2+y2-f2) |

| Запасы | a3 | z3 | y3 | f3 | d3=Σ(a3+z3+y3-f3) |

| Внеоборотные активы | a4 | z4 | y4 | f4 | d4=Σ(a4+z4+y4-f4) |

| Всего активы | X0=Σ(a1+...+an) | z=Σ(z1+...+zn) | y=Σ(y1+...+yn) | f=Σ(f1+...+fn) | X1=Σ(d1+...+dn) |

| Задолженность поставщикам за товары | b1 | (z1) | (y1) | (f1) | c1=-Σ(a1+z1+y1-f1) |

| Кредиты банков | b2 | (z2) | (y2) | (f2) | c2=-Σ(a2+z2+y2-f2) |

| Прочие текущие обязательства | b3 | (z3) | (y3) | (f3) | c3=-Σ(a3+z3+y3-f3) |

| Собственный капитал | b4 | (z4) | (y4) | (f4) | (c4)=-Σ(a4+z4+y4-f4) |

| Всего пассивы | X0=Σ(b1+...+bn) | z= -Σ(z1+...+zn) | y=-Σ(y1+...+yn) | f=-Σ(f1+...+fn) | X1=Σ(c1+...+cn) |

Задача 1. Сформировать бюджет баланса

Сформировать бюджет баланса на основе матрицы Мобли при заданном Бюджете доходов и расходов и Бюджете движения денежных средств.

Таблица 1.1. БДР

| Наименование показателей | Сумма |

|---|---|

| Доход от реализации | 18 370 |

| Всего расходы | 16 090 |

| Себестоимость | 12 360 |

| Зарплата | 1510 |

| Аренда | 340 |

| Амортизация | 50 |

| Реклама | 70 |

| Доставка | 130 |

| Прочие расходы | 420 |

| Налоги и сборы | 1210 |

| Чистая прибыль | 2280 |

Таблица 1.2. БДДС

| Наименование показателей | Сумма |

|---|---|

| Сальдо на начало денежных средств | 350 |

| Поступление от покупателей | 17780 |

| Платежи | 14500 |

| Закупка товаров | 10800 |

| Зарплата | 1530 |

| Аренда | 340 |

| Реклама | 70 |

| Доставка | 110 |

| Прочие платежи | 440 |

| Налоги и сборы | 1210 |

| Чистый денежный поток | 3280 |

| Сальдо на конец периода | 3630 |

Таблица 1.3. Бюджет балансового листа

| Статьи баланса | Сумма по балансу на 01.01 |

|---|---|

| Денежные средства | 350 |

| Дебиторская задолженность покупателей | 1000 |

| Прочая дебиторская задолженность | 170 |

| Запасы | 1610 |

| Внеоборотные активы | 360 |

| Всего активы | 3490 |

| Задолженность перед поставщиками за товар | 360 |

| Кредиты банков | |

| Прочие текущие обязательства | 340 |

| Собственный капитал | 2790 |

| Всего пассивы | 3 490 |

Таблица 1.4. Матрица Мобли (1 + 2 + 3 - 4 = 5)

| Статьи баланса | Сумма по балансу на 01.01 |

Регулирование абсолютного отклонения по статье баланса |

БДР | БДДС | Сумма по балансу на 31.12 |

|---|---|---|---|---|---|

| Денежные средства | 350 | (3 280) (Чистый денежный поток) | 3 630 | ||

| Дебиторская задолженность покупателей | 1 000 | 18 370 (Доход от реализации) | 17 780 (Поступления от покупателей) | 1590 | |

| Прочая дебиторская задолженность | 170 | 170 | |||

| Запасы | 1 610 | 10 800 (Поступление товаров) | (12 360) (Себестоимость товара) | 50 | |

| Внеоборотные активы | 360 | (50) (Амортизация) | 310 | ||

| Всего активы | 3 490 | 10 800 | 5 960 | 14 500 | 5 750 |

| Задолженность перед поставщиками за товар | 360 | 10 800 (Поступление товаров) | 10 800 (Оплата товаров) | 360 | |

| Кредиты банков | |||||

| Прочие текущие обязательства | 340 | 3 680 (Другие расходы) | 3 700 (Прочие затраты ) | 320 | |

| Собственный капитал | 2 790 | 2 280 (Прибыль) | 5 070 | ||

| Всего пассивы | 3 490 | 10 800 | 5 960 | 14 500 | 5 750 |

В столбце «Регулирование абсолютного отклонения по статье баланса» необходимо отразить поставку товаров от поставщиков, ибо они не отражаются ни в БДР, ни в БДДС.

При планировании делаются допущения:

- «Поступления товаров» равны «Оплате за эти товары» (товары закупаются преимущественно по предоплате). Отсюда видно, что регулируются «Остатки товаров на складе на конец периода», а «Задолженность перед поставщиками» фиксируется на начальном уровне.

Но если существует сезонность продаж, запланирован большой рост продаж либо имеется большая отсрочка платежа, то обязательно нужно планировать поступления запасов более детально.

- Возможности матрицы

По мнению ряда экономистов матрица Мобли позволяет[10]:

- прогнозировать и контролировать финансовый результат;

- соразмерять доходы и расходы, движение денежных потоков по видам деятельности;

- определять необходимость привлечения заемных средств и возможность эффективного использования «свободных денег»;

- анализировать изменение балансовых статей за бюджетный период, а следовательно, оценивать финансовое состояние предприятия;

- сформировать сбалансированный бюджет баланса.

- Бюджет баланса

С помощью матрицы Мобли можно сформировать уже сбалансированный бюджет баланса. Для этого надо иметь: первоначальные остатки по статьям баланса на начало периода, уже сформированный БДР и БДДС за период. Хозяйственные операции, не задевающие деньги или прибыль, которые указываются в столбце «Регулирование абсолютного отклонения по статье баланса» обычно не нуждаются в планировании. Если они существенно влияют на финансовый результат, то их можно учесть непосредственно в данной матрице[11].

Матрица Мобли позволяет оптимизировать мастер-бюджет (главный бюджет) за счет регулирования статей, в первую очередь, оборотных активов и краткосрочных обязательств предприятия[12].

Преимущество матрицы Мобли — это визуальная взаимосвязь между разными бюджетами, где можно увидеть возможные проблемы с запасами, дебиторской и кредиторской задолженностями предприятия[11]; каждая строка по горизонтально прибавляет или вычитает определённую сумму по каждой статье баланса, так что по ней легко можно судить об изменении финансового положения предприятия на протяжении отчетного периода; возможность отслеживать в динамике изменения финансового положения предприятия по горизонтали; позволяет понять смысл осуществляемых хозяйственных операций; возможность предоставить хаотичный процесс потоков финансовой информации структурированным образом[7].

Представление финансовой отчетности предприятия в матричном виде позволяет помочь предпринимателям, руководителям предприятий и другим пользователям корпоративной отчётности, не имеющим специальной подготовки в области бухгалтерского и управленческого учета, познать механизм движения балансовых счетов и понять роль ликвидности[7].

В случаи недостаточности сбалансированности бюджета баланса возникают следующие проблемы[11]:

- запасов не хватает для осуществления продаж;

- рост дебиторской задолженности;

- запасов слишком много, идет затоваривание склада;

- кредиторская задолженность стремительно уменьшается;

- кредиторская задолженность активно растет.

Балансировка бюджета с помощью матрицы Мобли

Использование матрицы Мобли позволяет смоделировать ситуацию, скорректировать данные, содержащиеся в БДР, БДДС и прогнозном балансе; рассчитать бюджетные финансовые коэффициенты для обеспечения платежеспособности, финансовой устойчивости и независимости предприятия в будущем; проанализировать причины трансформации в размещении имущества и отклонение плановых показателей от фактических с целью принятия управленческих решений, направленных на выявление резервов экономического роста[10].

В рамках балансировки бюджета анализируются условия расчетов с покупателями и поставщиками, что позволяет скорректировать сроки погашения дебиторской и кредиторской задолженности, что повлияет на поступления и выплаты денежных средств в БДДС и соответственно на конечные остатки в балансе по статьям кредиторской и дебиторской задолженности[12].

В случаях, если будут приняты решения по сокращению запасов, то будут сокращены и суммы к уплате поставщикам, транспортных и складских расходов в БДДС и БДР. В противном случае (при росте запасов, что может быть актуально при получении скидки от их стоимости) необходимо планировать прирост их стоимости в конечных остатках баланса, изменение объемов выплат в БДДС, сумма экономии стоимости запасов в БДР и там же прирост затрат на транспортировку и хранение[12].

При балансировки бюджета за счет объёмов краткосрочных финансовых вложений будут происходить изменения как в строках денежные средства и краткосрочные финансовые вложения на конечное сальдо прогнозного баланса, а также в объемах поступлений/ выплат БДДС, и процентов к получению в БДР[12].

Ряд экономистов считают, что критериями положительной оценки изменений является рост коэффициента деловой активности, рентабельности оборота, рентабельности активов в разрезе каждого направления бизнеса[12].

Косвенный бюджет движения денежных средств

Проанализируем второй из основных инструментов балансировки бюджета — составление БДДС косвенным методом.

Прямой метод

Составление Бюджета движения денежных средств (БДДС) прямым методом базируется на статьях Бюджета доходов и расходов (БДР), который дополняются расчётными данными: налогами с оборота (НДС), изменениями в суммах и сроках оплат:

- Таблица 1.1. Прямой метод Бюджета движения денежных средств

| Бюджет доходов и расходов | Корректировки | Бюджет движения денежных средств | Сумма |

|---|---|---|---|

| {+} налоги с оборота (НДС, акцизы) {±} изменения в суммах {±} срок оплаты |

Приток денежных средств от операционной деятельности | X | |

| Выручка | {+} Дебиторская задолженность на начало периода {-} Дебиторская задолженность на конец периода {-} Списание дебиторской задолженности |

Поступления от покупателей | X |

| Отток денежных средств от операционной деятельности | (X) | ||

| Себестоимость | {+} Запасы на конец периода {+} Кредиторская задолженность на начало периода {-} Амортизация {-} Запасы на начало периода {-} Кредиторская задолженность на конец периода |

Оплата поставщикам и работникам | (Х) |

| Коммерческие расходы | {+} Предоплаченные расходы на конец периода {+} Начисленные затраты на начало периода {-} Амортизация {-} Предоплаченные расходы на начало периода {-} Начисленные затраты на конец периода {-} Безнадёжные долги |

Выплаты по коммерческим расходам | (Х) |

| Управленческие расходы | {+} Предоплаченные расходы на конец периода {+} Начисленные затраты на начало периода {-} Амортизация {-} Предоплаченные расходы на начало периода {-} Начисленные затраты на конец периода {-} Безнадёжные долги |

Выплаты по управленческим расходам | (Х) |

| Проценты к уплате | {+} Амортизация премии по облигации {-} Амортизация дисконта по облигациям |

Уплаченные проценты | (Х) |

| Расходы по налогу на прибыль | {+} Отложенные налоговые активы на конец периода {+} Отложенные налоговые обязательства на начало периода {-} Отложенные налоговые активы на начало периода {-} Отложенные налоговые обязательства на конец периода |

Уплаченный налог на прибыль | (X) |

| Чистая прибыль | {±}Всего корректировок | Чистые денежные средства от операционной деятельности | X |

| Приток денежных средств от инвестиционной деятельности | X | ||

| Продажа основных средств | X | ||

| Полученные проценты | X | ||

| Отток денежных средств от инвестиционной деятельности | (X) | ||

| Приобретение основных средств | (X) | ||

| Чистые денежные средства от инвестиционной деятельности | X | ||

| Приток денежных средств от финансовой деятельности | X | ||

| Поступления от эмиссии акций | X | ||

| Поступления от долгосрочных займов | X | ||

| Отток денежных средств от финансовой деятельности | (X) | ||

| Погашение обязательств по финансовой аренде | (X) | ||

| Уплаченные дивиденды | (X) | ||

| Чистые денежные средства от финансовой деятельности | X | ||

| Чистое приращение денежных средств и эквивалентов денежных средств | X | ||

| Денежные средства и эквиваленты денежных средств на начало периода | X | ||

| Денежные средства и эквиваленты денежных средств на средств на конец периода | X |

Косвенный метод

Косвенный метод использует величину чистой прибыли (прирост нераспределенной прибыли за период по балансу или сумму чистой прибыли из отчёта о финансовом результате) в качестве отправной точки, вносит корректировки для всех проводок по неденежным статьям, а затем корректирует их по всем проводкам, основанным на наличных средствах. Увеличение сумм статей активов вычитается из чистой прибыль, а увеличение сумм статей пассивов добавляется обратно к чистой прибыли. Косвенный метод преобразует чистую прибыль (или убыток) по методу начисления в денежный поток с помощью ряда добавлений и вычетов.

Косвенный метод — этот установление разниц между показателем чистой прибыли (убытка) отчётного периода, сформированным по методу начисления и представленным в отчёте о прибылях и убытках, и показателем чистых денежных средств по операционной деятельности (приращение денежных средств и их эквивалентов за период), рассчитанным по кассовому методу на основе данных бухгалтерского баланса (разница между денежными средствами на конец и начало отчётного периода). С помощью косвенного метода отчёт о движении денежных средств можно составить на основе отчёта о прибылях и убытках, балансового отчёта на начало и на конец отчётного периода. Не требуются данные из бухгалтерского учёта о реальных денежных потоках. Этот метод позволяет чётко показать, какое денежное содержание имеет каждая строка отчёта о прибылях и убытках.

Косвенный метод показывает, за счет каких источников затраты были оплачены, куда была использована полученная за период прибыль, чем были профинансированы убытки.

- Этапы формирования

Ряд экономистов выделяют следующие этапы формирования косвенного БДДС[13]:

- формируется баланс на начало и конец отчетного периода (с выделением в отдельную строку начисленного износа), в рамках горизонтального анализа выводятся столбцы: «Изменения», «Причины изменения»;

- столбец «Изменения» баланса перегруппировывается в два блока: «Источники финансирования» и «Направления использования»:

- итоговая сумма по «Источникам финансирования» должна быть равна итоговой сумме «Направлений использования»;

- иногда для удобства восприятия меняются формулировки статей («рост дебиторской задолженности» на «продажа товаров в кредит», «снижение дебиторской задолженности» на «сбор денежных средств за проданный ранее товар»);

- выводятся сальдо по операционной, финансовой и инвестиционной деятельности (блок «Итого сальдо по БДДС»):

- операционная деятельность (изменение прибыли, износа, дебиторской задолженности, товарных запасов и кредиторской задолженности);

- финансовая деятельность (изменение задолженности по кредитам);

- инвестиционная деятельность (изменение основных средств (без учета накопленного износа));

- сумма потоков по трем видам деятельности должна быть равна изменению денежных средств (как и в прямом БДДС).

Таблица 1.2. Косвенный Бюджет движения денежных средств

| Наименование статей | Сумма | ||

| Потоки от операционной деятельности | |||

| Прибыль до налогообложения | X | ||

| Корректировка прибыли: | |||

| *Амортизация ОС и НМА | X | ||

| * Увеличение/уменьшение резервов под обесценение и прочих резервов | X/(Х) | ||

| * Увеличение/уменьшение начисленных курсовых разниц | X/(Х) | ||

| * Проценты к получению/к уплате (исключаем начисленные суммы) | (X)/Х | ||

| * Процентные доходы/расходы (возвращаем фактически уплаченные/полученные) | (X)/Х | ||

| * Прибыль/убыток от выбытия ОС и НМА (только прибыль/убыток) | (X)/Х | ||

| * Прочие неденежные доходы/расходы | (X)/Х | ||

| Увеличение / уменьшение дебиторской задолженности | (Х)/X | ||

| Увеличение / уменьшение запасов | (Х)/X | ||

| Увеличение / уменьшение прочих активов | (Х)/X | ||

| Увеличение / уменьшение кредиторской задолженности | X/(Х) | ||

| Увеличение / уменьшение налоговых обязательств | X/(Х) | ||

| Чистый денежный поток в результате операционной деятельности | X | ||

| Корректировки на движение денежных средств в результате инвестиционной деятельности: | |||

| Увеличение / уменьшение капитальных инвестиций | (Х)/X | ||

| Увеличение / уменьшение инвестиций | (Х)/X | ||

| Увеличение / уменьшение других статей, касающихся инвестиционной деятельности | (Х)/X | ||

| Чистый денежный поток в результате инвестиционной деятельности | (X) | ||

| Корректировки на движение денежных средств в результате финансовой деятельности: | |||

| Увеличение / уменьшение задолженности по кредитам и займам | Х/(X) | ||

| Увеличение / уменьшение финансовых вложений | (Х)/X | ||

| Продажа / покупка неконтролирующей доли участия | (Х)/X | ||

| Увеличение / уменьшение других статей, касающихся финансовой деятельности | (Х)/X | ||

| Чистый денежный поток в результате финансовой деятельности | X/(Х) | ||

| Чистое увеличение / уменьшение денег и денежных эквивалентов за указанный период: | X/(Х) | ||

| Денежные средства и эквиваленты денежных средств на начало периода | X | ||

| Денежные средства и эквиваленты денежных средств на средств на конец периода | X | ||

Для расчета денежных потоков от операционной деятельности при наличии баланса (с данными на начало и на конец периода) и показателя чистой прибыли можно определить путем корректировки чистой прибыли относительно изменения начальных и конечных остатков оборотных активов, текущих обязательств и внеоборотных активов. Изменения в величинах внеоборотных активах за год необходимо отследить, что эти изменения были вызваны исключительно ростом стоимости, а не покупкой или продажей (т. е. они должны быть операционными статьями, не предоставляющими или использующими наличные деньги) или если они не являются операционными статьями.

Денежный поток от операционной деятельности равен сумме чистой прибыль и:

- уменьшение/увеличение неденежных оборотных активов добавляется/вычитается к/из чистой прибыли;

- увеличение/уменьшение текущих обязательств добавляется/вычитается к/из чистой прибыли;

- расходы/доходы без оттока денежных средств добавляются/вычитаются к/из чистой прибыли (амортизация - единственная операционная статья, которая не оказывает влияния на движение денежных средств в отчетном периоде);

- внереализационные убытки/доходы добавляются/вычитаются к/из чистой прибыли;

Расчёт денежного потока от финансовой деятельности состоит из притока и оттока денежных средств:

- как отток средств — это уменьшение долгосрочных векселей, подлежащих погашению (денежное погашение долга на балансе);

- как приток средств — выпуск новых векселей к оплате;

- как отток — все дивиденды, выплаченные предприятием внешним сторонам;

- как приток — все дивиденды, полученные от внешних сторон;

- как отток — покупка облигаций или акций;

- как приток — поступления платежей от продаж финансовых инструментов;

- исключаются полученные и выплаченные внутрифирменные дивиденды;

- исключаются полученные и выплаченные проценты по внутрифирменным облигациям.

Расчёт денежного потока от инвестиционной деятельности состоит из притока и оттока денежных средств:

- уменьшение остаточной стоимости основных средств и финансовых активов (их реализация) — это приток денежных средств;

- увеличение остаточной стоимости основных средств и финансовых активов (их покупка) — это отток денежных средств.

Балансировка бюджета с помощью косвенного БДДС

Для определения последовательности составления бюджета движения денежных средств необходимо определиться с суммами затрат и их распределение во времени, а также необходимо соблюдать сбалансированность бюджета:

- текущих операционных затрат и текущих поступлений;

- капитальных затрат и внешних источников денежных средств;

- финансовых вложений и других источников поступления.

Сам процесс составления бюджетов (БДР, БДДС и бюджета баланса) и взаимосвязанности их друг с другом обеспечивает сбалансированность бюджета. Процесс составления бюджетов носит характер последовательных итераций, то есть после разработки одного плана часто приходится возвращаться и пересматривать предыдущий, ранее составленный план для внесения в него корректив. Так, после составления БДР формируется первый вариант БДДС, затем необходимо вернуться к БДР, бюджету продаж, бюджету капитальных затрат или кредитному плану, чтобы скорректировать отдельные параметры (уровень цен на продукцию, ставки процента по кредитам, условия погашения займа, уровня капитальных затрат и т.д.)[1].

По мнению ряда экономистов последовательность бюджетирования следующая[1]:

- формируется бюджет продаж (определяется уровень цен, объём продаж предприятия, график поступления оплаты, соответствующий стратегии развития предприятия);

- формируется бюджет затрат (определяется структура затрат, график платежей);

- на основании бюджета продаж и бюджета затрат формируется БДР (определяется уровень маржинального дохода, уровень постоянных затрат, рентабельность продаж);

- на основании БДР с учётом графиков поступлений оплаты и платежей формируется БДДС (определяется потребность в источниках финансирования);

- на основании БДР, БДДС, фактического баланса формируется бюджет баланса (оценивается рентабельность активов);

- по результатам анализа бюджетов вносятся корректировки в ранее составленные бюджеты (количество итераций и трудозатрат может быть значительно).

Задача 2.

Составить косвенный Бюджет движения денежных средств (БДДС) по заданной отчётности предприятия за период.

Таблица 2.1. Баланс

| АКТИВ | ПАССИВ | ||||

|---|---|---|---|---|---|

| Статьи | 2021 | 2020 | Статьи | 2021 | 2020 |

| Основные средства | 10 000 | 1 000 | Нераспределенная прибыль | 10 000 | 1 000 |

| Денежные средства | 1 000 | 10 000 | Кредиторская задолженность | 1 000 | 10 000 |

| ИТОГО АКТИВЫ | 11 000 | 11 000 | ИТОГО ПАССИВЫ | 11 000 | 11 000 |

Таблица 2.2. Отчёт о финансовых результатах

| Показатели | 2021 |

|---|---|

| Чистая прибыль | 9 000 |

Таблица 2.3. Косвенный БДДС

| Показатели | 2021 |

|---|---|

| Чистая прибыль | 9 000 |

| Изменения ОС = -(10 000-1 000) | (9 000) |

| Изменения КЗ = (1 000-10 000) | (9 000) |

| Чистые приток денежных средств | (9 000) |

| Денежные средства на начало периода | 10 000 |

| Денежные средства на конец периода | 1 000 |

| Проверка (Денежные средства на конец периода -Денежные средства на начало периода -Чистый приток денежных средств) |

0 |

Модель Дюпон

Во время формирования бюджета возникает необходимость учесть критерии балансировки бюджета в части выполнения уровня рентабельности активов (ROA), который должен удовлетворить требованиям собственника. Считается, что уровень рентабельность активов по видам деятельности должен превышать ставку процента по кредитам. Кроме того, запланированный уровень рентабельности активов необходимо сравнить с фактическим уровнем за предыдущие годы. Если показатель рентабельности активов равен или выше уровня прошлых лет, а показатели финансовой устойчивости свидетельствуют об укреплении независимости и платежеспособности, то бюджет принимается, иначе необходима корректировка. То есть, необходимо отразить например, сокращение затрат при том же объеме выручки, что обеспечит рост рентабельности активов[10]. С этой целью используются модель Dupont

Формула Дюпон

Формула Дюпон (см. Лекцию 6) — показатель рентабельности собственного капитала (ROE) стала использоваться с 1919 года в фирме Dupont[14]:

- ROE = Чистая прибыль / Собственный капитал

Первоначальная формула рентабельность собственного капитала раскладывается на несколько элементов[14]:

- ROE = (Чистая прибыль/ Активы) × (Активы/ Собственный капитал), или

- ROE = Рентабельность активов (ROA) х Коэффициент собственного капитала, или

- ROE = ROA х (1 + Соотношение заёмного капитала к собственному).

Раскладывая рентабельность собственного капитала далее, получаем уравнение Дюпона[14]:

- ROE = (Чистая прибыль/ Выручка) × (Выручка / Активы) × (Активы / Собственный капитал), или

- ROE = (Рентабельность продаж) × (Коэффициент оборачиваемости активов) × (Финансовый рычаг).

Модель Дюпон и ее модификации в двух-, трех- и пятифакторные формулы позволяет предприятию оценить степень влияния различных факторов на показатель рентабельности собственного капитала.

Балансировка бюджета с помощью модели Дюпон

Модель Dupont показывает, какие качественные параметры нужно изменить в работе предприятия, чтобы обеспечить необходимый уровень финансовой устойчивости или рентабельности. После того как те или иные корректировки условий работы были смоделированы по методологии Дюпон, корректируются бюджеты. Корректировки бюджета на этапе его формирования не избавят предприятие от повторного согласования измененных операционных бюджетов с руководителями подразделений. Но использование модели Дюпон значительно уменьшит количество итераций и как следствие сократится время на подготовку итогового бюджета, так как не всегда можно варьировать показатели, которые влияют на итоговый бюджет. Подавляющее большинство из них может быть изменено лишь в некотором интервале[15].

В математической модели бюджета предприятия (формата Excel) составляется отдельная таблица с целевыми показателями, которые уже спущены «сверху-вниз», затем дополняется расчётными показателями по модели Дюпон. Заполняется фактическими и прогнозными данными по предприятию. Затем оценивается полученная модель бюджета, которая должна удовлетворить заданным условиям. По практике, если следовать принципу достоверности (надежности показателей прогноза и реалистичности расчёта), то интервал возможности корректировок приростного бюджета крайне незначителен. Сбалансированный приростной бюджет даёт и самые высокие показатели исполнения бюджета.

Способы составления сбалансированного бюджета

На практике формирование бюджета в крупной компании, состоящей в холдинге, на следующий год проходит в течение 4—6 месяцев. Планирование начинается в сентябре и заканчивается в декабре, или в феврале, или даже после составления прогнозного I квартала следующего года. Процесс бюджетирования начинается в сентябре с составления прогнозной (предварительной) финансовой отчётности за текущий год.

Достоверность подобных планов оставляет желать лучшего, и уже в самом начале следующего года приходится вносить существенные корректировки, появляется новая итерация. Распространённая причина такой трудоёмкой процедуры балансировки бюджета — это большое количество итераций по согласованию. Бюджетирование традиционно построено по заявленному принципу «снизу-вверх». Руководители подразделений на предприятии заполняют разосланные им бюджетные формы и отправляют их финансистам предприятия. Те, в свою очередь, сформировав общий бюджет предприятия, выясняют, что результаты неудовлетворительны, и вносят свои корректировки и предложения по пересмотру бюджетов, секвестируют затраты, увеличивают доходы. После чего руководители подразделений заново составляют свои планы на год, согласуют их с функциональными директорами в управляющей компании. И так ещё несколько раз.

Кроме того, добавляется ещё одна причина продолжительного срока балансировки бюджета — неправильно выстроенная система бюджетного управления: сложность составления единых бюджетных форм для подразделений и для предприятия в целом; регулярное обновление форм отчётности; изменений классификаций статей, отсюда возникновение регулярных ошибок при заполнении; отсутствие мотивации у специалистов; пропуски и неуказание сроков заполнения и сдачи в финансовую службу; отсутствие ответственных лиц и санкций за нарушение сроков и т.д. и т.п.[15].

В процессе бюджетирования используются следующие способы балансировки бюджета[6]:

- сокращение предполагаемых расходов путём уменьшения объёма или стоимости закупаемых материалов и услуг, с тем чтобы они не превышали предполагаемый доход;

- увеличение дохода за счёт повышения цены или количества продаваемых единиц;

- использование различных форм заимствований.

К способам составления сбалансированного бюджета относятся[4]:

- лимитирование расходов с учётом доходов;

- распределение доходов и расходов между бюджетами разных уровней;

- выявление резервов роста доходов;

- построение эффективной системы бюджетного регулирования;

- планирование направлений расходов, положительно воздействующих на рост доходов и одновременно обеспечивающих решение задач при минимальных затратах и с максимальным эффектом;

- жесткая экономия расходов путем исключения из их состава лишних затрат, не обусловленной крайней необходимостью;

- заимствование денежных средств с финансовых рынков.

После того, как составленный бюджет признаётся устойчивым и сбалансированным, он утверждается и принимается к исполнению.

Ссылки

Баринов П. Составление бюджета движения денежных средств прямым и косвенным методом//Газпромбанк, 23.05.2018

Вопросы по теме

38. Прямой и косвенный метод БДДС.

Список использованных источников

- ↑ 1,0 1,1 1,2 Хруцкий В.Е. Внутрифирменное бюджетирование: Настольная книга по постановке финансового планирования/ В.Е. Хруцкий, В.В. Гамаюнов. – М.: Финансы и статистика, 2006 — С.134—135, 313—315 – 464 с. — ISBN 5-279-02681-6

- ↑ 2,00 2,01 2,02 2,03 2,04 2,05 2,06 2,07 2,08 2,09 2,10 2,11 2,12 2,13 Shim J.K. Budgeting basics and beyond/J.K. Shim, J.G. Siegel, A.I. Shim — John Wiley & Sons, Inc., Hoboken, New Jersey, 2012 — P.35—43 — 542p. — ISBN 978-1-118-09627-7

- ↑ 3,0 3,1 3,2 3,3 3,4 3,5 3,6 Устойчивость бюджета//Финансово-кредитный энциклопедический словарь /Под общ. ред. А.Г. Грязновой — М.: Финансы и статистика, 2002 — 1168с. — ISBN 5-279-02306-X

- ↑ 4,0 4,1 Сбалансированность бюджета//Финансово-кредитный энциклопедический словарь /Под общ. ред. А.Г. Грязновой — М.: Финансы и статистика, 2002 — 1168с. — ISBN 5-279-02306-X

- ↑ 5,0 5,1 5,2 Кобенко А. Как сбалансировать бюджет. Критерии и инструменты//Финансовый Директор, № 9, 2004

- ↑ 6,0 6,1 Shim J.K. Budgeting basics and beyond/J.K. Shim, J.G. Siegel, A.I. Shim — John Wiley & Sons, Inc., Hoboken, New Jersey, 2012 — P.473, 514 — 542p. — ISBN 978-1-118-09627-7

- ↑ 7,0 7,1 7,2 Хруцкий В.Е. Внутрифирменное бюджетирование: Настольная книга по постановке финансового планирования/ В.Е. Хруцкий, В.В. Гамаюнов. – М.: Финансы и статистика, 2006 — С.269, 272 – 464 с. — ISBN 5-279-02681-6

- ↑ Hamplova E., Ticha E., Kovarnik J. Mobley Matrix as a Financial Management Tool in Terms of Small and Medium-Sized Enterprises//Journal of Engineering and Applied Sciences, 14 (Special Issue 9): 10502-10506, 2019 — ISSN: 1816-949X

- ↑ Грачев А.В. Воссоединение различных форм отчетности на основе унифицированного баланса / А.В. Грачев // Финансовый менеджмент. – 2002. – № 4. – С. 38-53

- ↑ 10,0 10,1 10,2 10,3 Плякина А.А. Обоснование использования комплексного финансового бюджета (матрицы Мобли) для оценки финансового состояния и прогнозирования деятельности интегрированных агропромышленных формирований//Вестник Воронежского государственного аграрного университета. – 2016. – № 4 (51) — С.258-267

- ↑ 11,0 11,1 11,2 Стратович Л. Расходы будущих директоров – составляем бюджет баланс//Управленческий учет и бюджетирование, №5 (53), май 2012

- ↑ 12,0 12,1 12,2 12,3 12,4 Шпак Н.А., Стариков Е.Н., Зубкова О.В., Маскайкин Е.П. Инновационные методы и инструменты бюджетного управления промышленным предприятием//Вестник УрФУ. Серия экономика и управление, 2014, № 4. — С.98-107. — ISSN 1998-1627

- ↑ Панькова К.И. Косвенный БДДС: куда пропадают деньги?//Журнал «Планово-экономический отдел», №12, 2013

- ↑ 14,0 14,1 14,2 Росс С., Вестерфилд Р., Джордан Б. Основы корпоративных финансов — М.: Лаборатория базовых знаний, 2001 — С.88-89 — 704 с. — ISBN 5-93208-036-1

- ↑ 15,0 15,1 Идеальный бюджет//klerk.ru, 15.01.2008